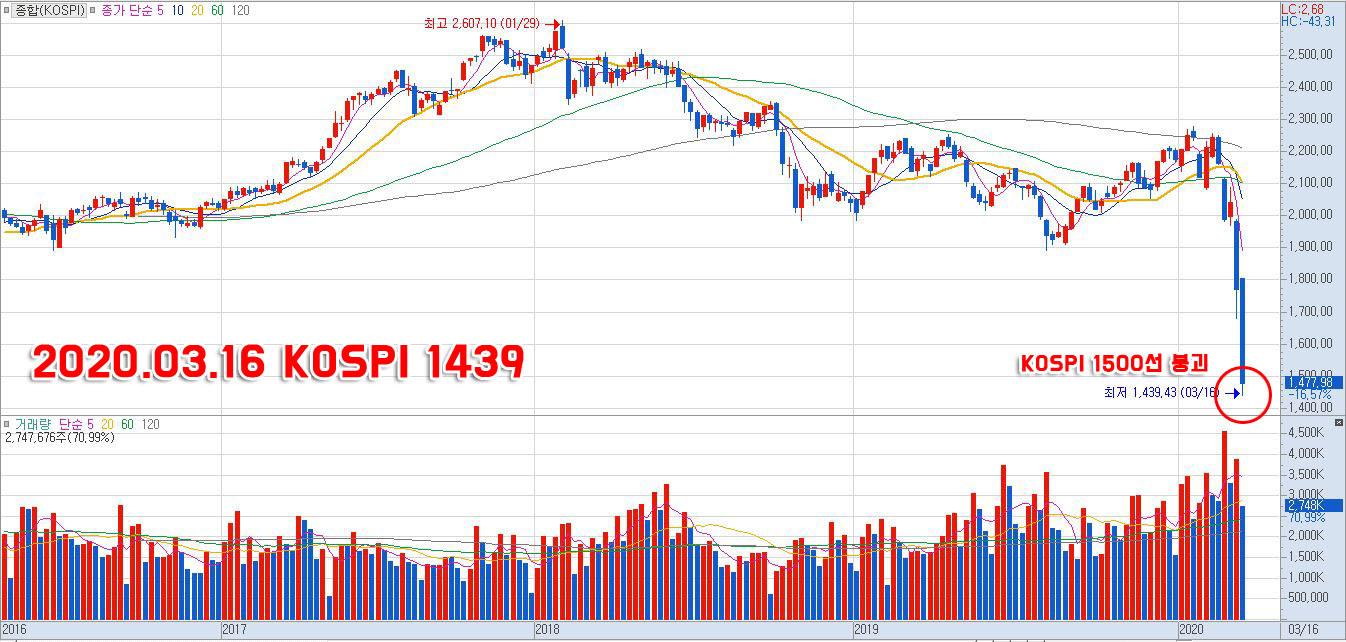

[주식] 코스피 1500붕괴와 향후 증시 전망 (기록용)

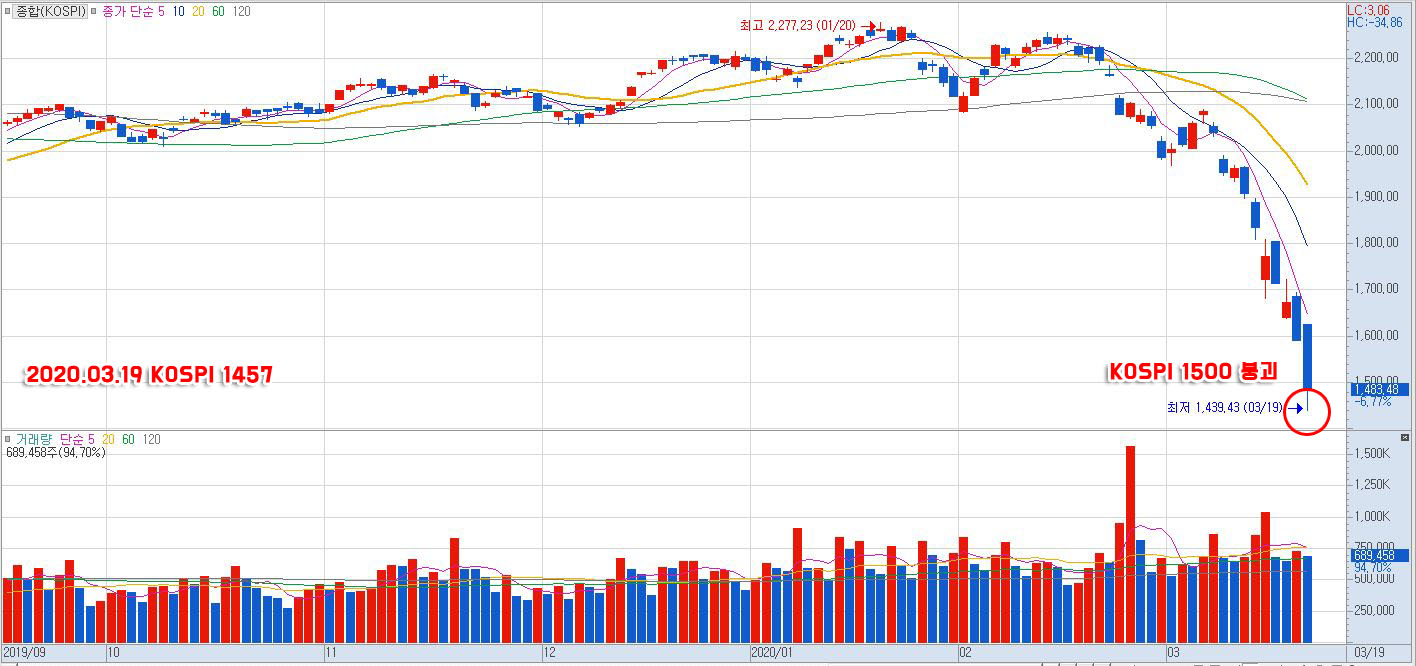

지난 2020년 3월 19일에

결국 KOSPI지수 1500선이 무너지고 말았습니다.

시장은 공포와 패닉에 휩싸여 있고

삼성전자, 현대차 등을 비롯한

국내 우량기업들마저 급락세를 이어갔습니다.

훗날 오늘의 상황과 지금 느끼는 심정

그리고 대응방향을 기록해두고

시간이 흘러 먼 훗날에

현재 내가 하고있는 투자 방향이

정답인지 오답인지를 확인해보고

다음번 국제금융위기에서

보다 나은 결정을 하는데에 기초자료가 되도록

이 글을 남기려고 합니다.

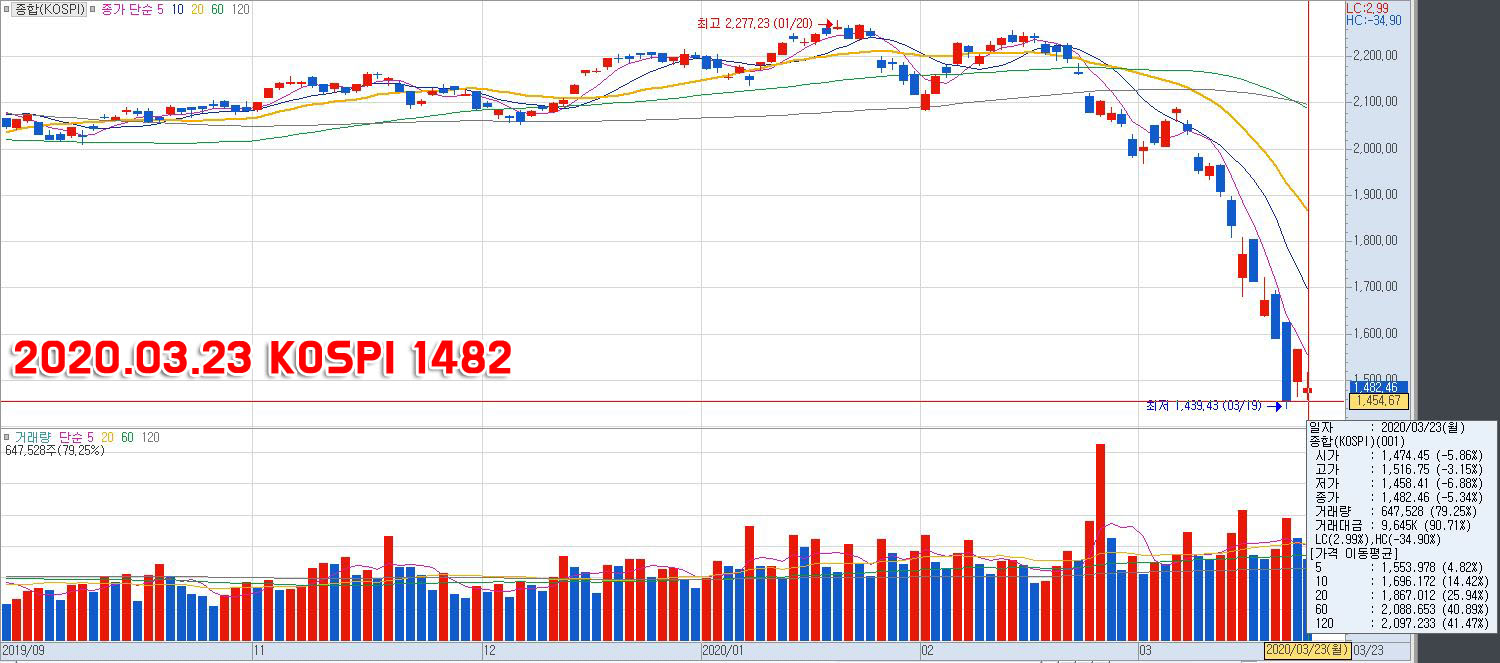

[2020.03.23 KOSPI 지수 1482]

지난 금요일(2020.03.20)에

KOSPI시장이 전체적으로 반등을 했습니다.

하지만 주말을 지나고 오늘 열린 장에서는

또다시 코스피가 5%대 급락하며 side car가 발동이 되었습니다.

[2020.03.23 시장의 분위기]

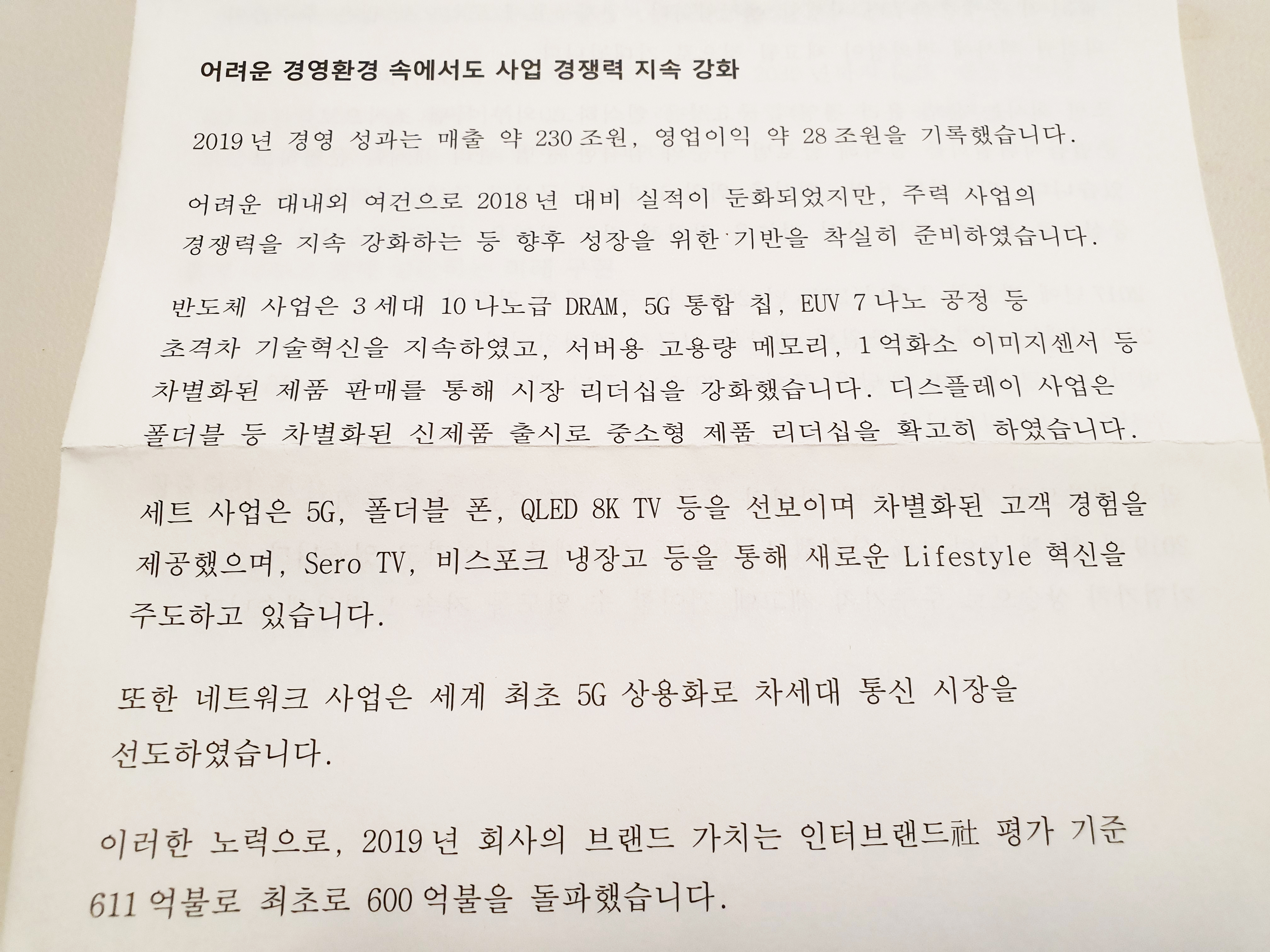

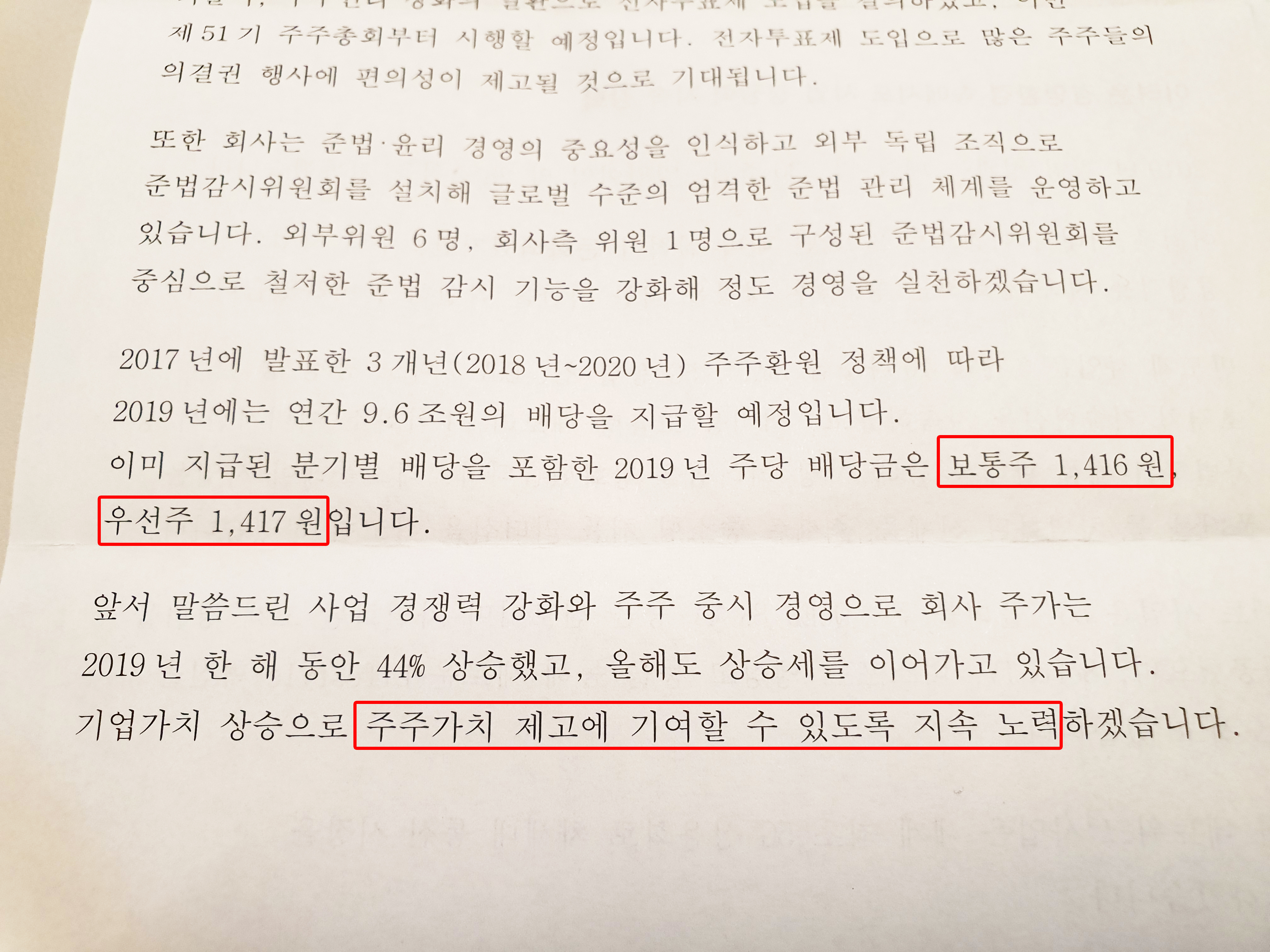

코스피 2100포인트가 무너질 때 부터

외국인은 삼성전자를 지속적으로 매도했고

개인은 외국인이 던진 물량을 받아냈으며

기관은 변동성이 커진 장에서 돈놀이를 하고 있습니다.

다수의 여론이 추가 하락을 예상하고 있고

대부분의 개인 투자자들의 경우

여유 투자금이 바닥났거나

신용까지 써서 물량을 받아낸 상황입니다.

제가 느끼는 현재의 시장 심리는 비관:낙관이

9:1로 생각됩니다.

[과거의 역대 사례들 복기]

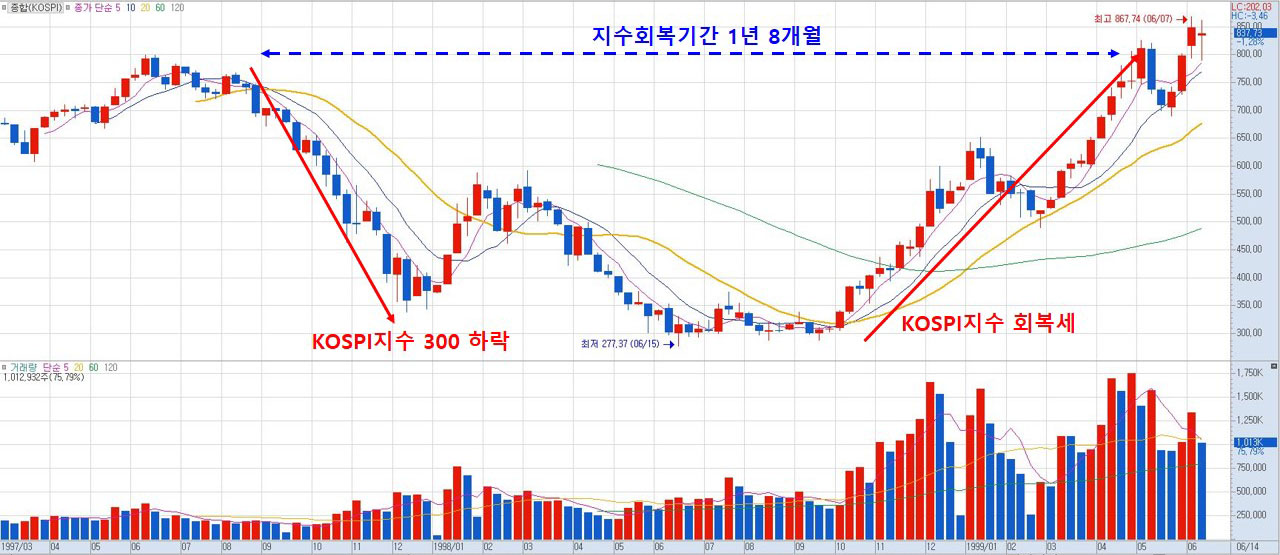

먼저 97년 IMF사태때의 KOSPI 주봉 그래프입니다.

한 때 800포인트였던 코스피 지수는

300포인트까지 하락했다가

단기적으로 반등한 후 다시 270포인트까지 내려갔다가

약 1년8개월만에 회복을 했습니다.

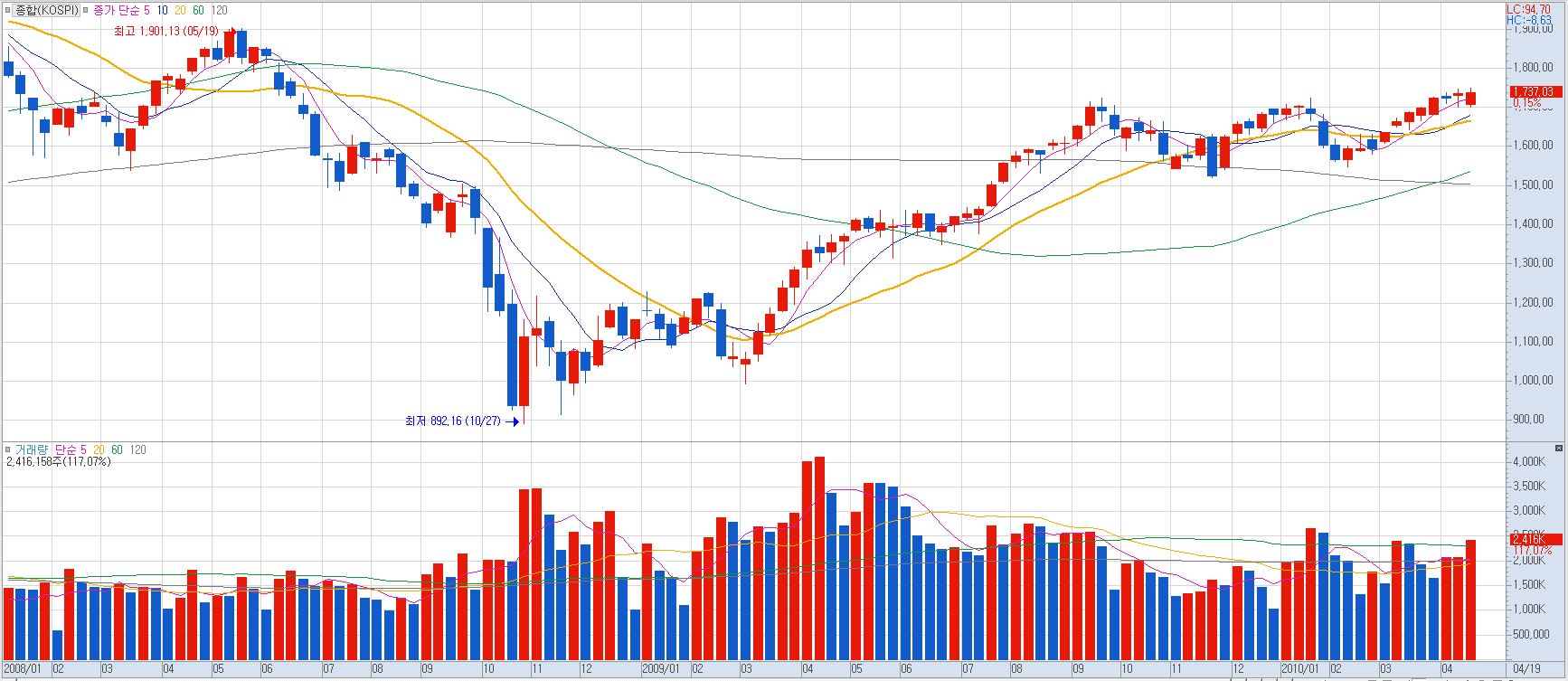

다음으로 08년 서브프라임 모기지 사태때의

코스피 주봉 그래프입니다.

800포인트까지 하락했다가

마찬가지로 약 1년 6개월 정도의 회복기간을 거쳐

이전 수준으로 회복이 된 것을

확인할 수 있습니다.

시장이 얼마나 더 붕괴가 될 지는 알 수 없습니다.

그 누가 예단할 수 있을까요?

하락장에서는 공포로 인해

악재의 본질보다 더 깊은 하락세를 나타내며

상승장에서는 탐욕으로 인해

상승 모멘텀보다 더 가파른 상승세를 만들어 냅니다.

코로나19로 2월 중순부터

확진자수가 가파르게 증가하기 시작하면서

약 한달여 기간동안 우리나라 경제에

큰 영향을 끼쳤습니다.

현재 코로나19의 발원지인 중국의 경우

소강 국면에 접어들고 있는 실정이고

우리나라 역시 그 기세가 꺾이고 있는 중입니다

오히려 현재 미국과 이탈리아, 이란 등

서방 국가들이 아시아 지역보다

뒤늦게 확산이 되면서 현재 많은 피해를 입고 있는 상황입니다.

[내가 보는 앞으로의 증시 전망]

앞으로 얼마나 우리 증시가 더 하락할지는

잘 모르겠습니다.

하지만 한 달 만에 우리 증시가

10년전 수준으로 회귀했고

그 수준이 합당한 수준인가? 라고 물어본다면

과연 합당하다고 볼 수 있을까요?

전쟁이 나서 기반시설이 모두 무너지고

인구의 많은 비율의 사람들이 죽거나 다쳤다면

한 달 만에 증시는 반토막이 날 수 있을 것입니다.

치료제는 개발될 것입니다.

기업들도 당장에는 타격이 있겠지만

부도가 나거나 도산의 위기가 올 만큼

심하게 흔들리고 있지는 않다고 생각됩니다.

저 역시 하루 하루가 고통스럽기는 마찬가지입니다.

계좌 손익 잔고를 볼 자신이 없어서

남은 여윳돈은 새로운 신규 계좌를 개설하여

입금을 시킨 뒤 마지막 분할매수를 이어가는 중입니다.

나는 한국이 무너지지 않고

금방 다시 일어선다는데에 배팅하겠습니다.

몇대를 더 얻어맞을지는 모르겠지만

Knock-down되지 않고

반격할 것이라고 전망합니다.

그래서 링 위에서 잘 버텨주고 있는 국내 증시를

외면하고 흰 수건을 던지지 않겠습니다.

Buy Korea! Buy and Hold!

만일 제가 틀렸다면 저는 앞으로

파지 주으러 다녀야죠.

미래의 저에게 부끄럽지 않도록 잘 버텨볼 생각입니다.

'■ 인통's 투자이야기 ■' 카테고리의 다른 글

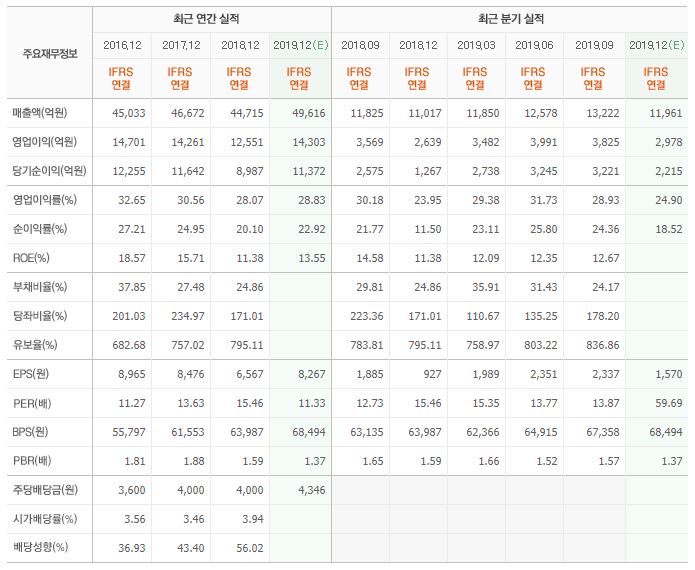

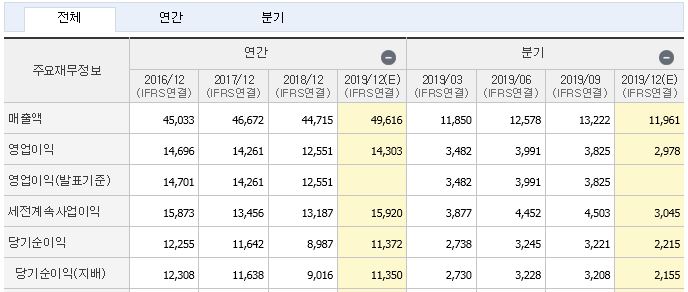

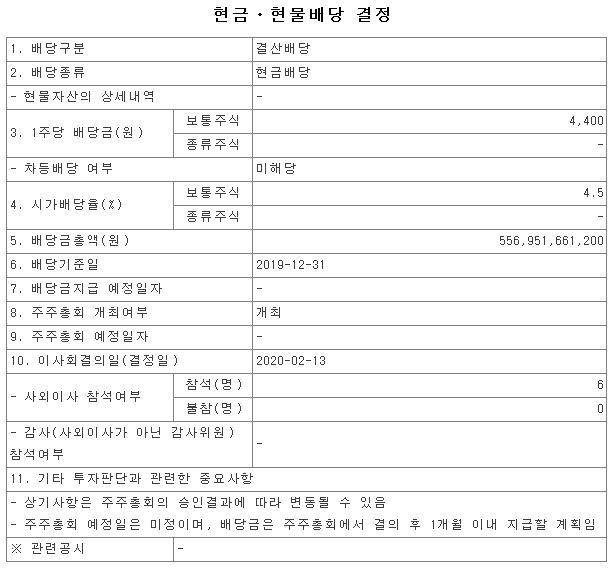

| [증권] 믿고 사는 주식 / 삼성전자 주가전망 / 005930 (0) | 2020.03.12 |

|---|---|

| [증권] KT&G 분식회계 혐의 / 해외법인 회계처리 / 033780 (0) | 2020.03.03 |

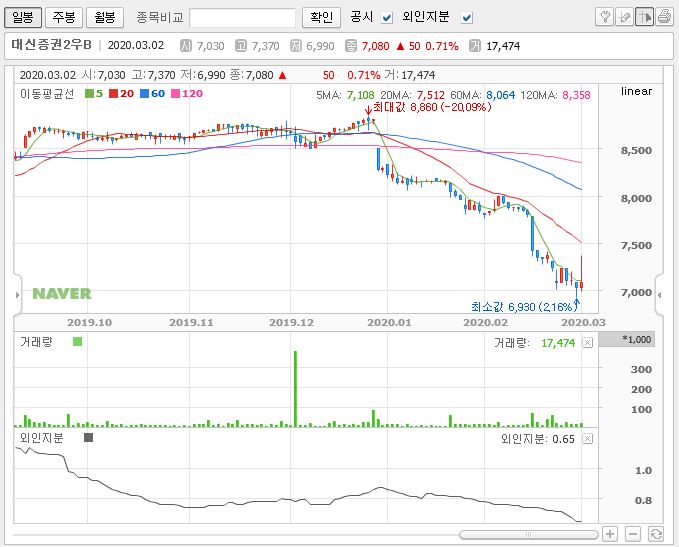

| [증권] 고배당금 주식 / 대신증권2우B / 003547 (0) | 2020.03.02 |

| 다시 돌아온 삼성화재우(000815) (2) | 2019.07.29 |

| 파미셀 조건부허가 반려처분 취소 소송 제기 (0) | 2019.05.02 |